и высоты, как это было принято раньше.

ВНЕШНЯЯ БУХГАЛТЕРСКАЯ ИНФОРМАЦИЯ

Как и управленческий учет, "финансовый учет" - это концепция второй волны, которая ограничивает подотчетность компании предоставлением финансовой информации. Однако в новую эпоху организациям необходимо предоставлять инвесторам и другим заинтересованным сторонам информацию иного рода, например, касающуюся их способности к инновациям, исследованиям и разработкам, знаниям и долгосрочной стратегии. Как пишет Эллиотт :

Большая часть информации о компании, которую пользователи хотят получить на сайте , носит нефинансовый характер. Например, ее миссия и цели, ее стратегия, отрасли, в которых участвует компания, конкурентная позиция компании в этих отраслях, относительные уровни качества и удовлетворенности клиентов, прогресс в разработке продуктов, развитие человеческих ресурсов компании.

И все это не отражается в финансовых показателях компании.

Нефинансовая стоимость

Вопросы точного измерения и отражения в отчетности стоимости корпораций больше не являются заботой исключительно элиты поставщиков капитала. Начиная с 1980-х годов они становятся все более важными для всех нас в условиях глобальной экономики, когда большинство людей - через супераннуации и другие аннуитеты, а также такие организации, как местные органы власти, - имеют средства, вложенные в фондовые рынки или подверженные их влиянию. Это стало очевидным после финансового краха 2008 года. В 2001 году Дж. Фрэнк Браун , тогдашний руководитель глобального отдела аудита и бизнес-консультирования в PricewaterhouseCoopers, отметил появление так называемого "универсального инвестора". Он заявил, что мир внешней корпоративной отчетности "созрел для революции", потому что "все изменилось":

К лучшему и к худшему, обычные мужчины и женщины превратились в Homo investus. В Соединенных Штатах более половины взрослого населения сегодня владеет акциями, прямо или косвенно, через пенсионные и паевые фонды. В Великобритании этот показатель составляет 25 %, а в Европе - более 12 % и быстро растет.

Одним из наиболее значимых последствий появления универсального инвестора является изменение относительного богатства корпораций и государств: во многих развитых странах рыночная стоимость всех зарегистрированных на бирже компаний (или капитализация фондового рынка) равна или превышает размер национальной экономики. Корпорации все больше правят миром. И поэтому то, как они оценивают свое богатство - наше богатство, - имеет решающее значение.

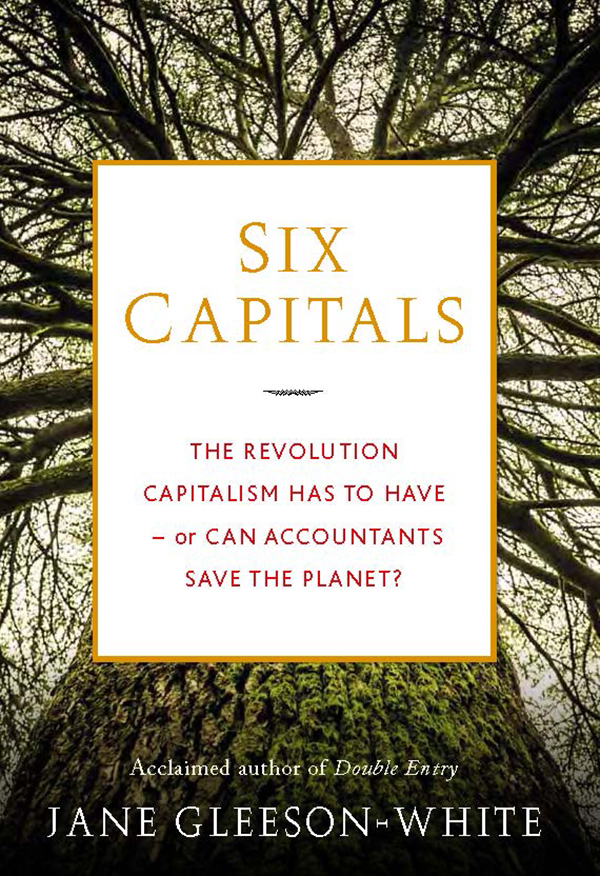

По словам бухгалтера KPMG Майкла Брея, спекулятивная модель бухгалтерского учета третьей волны Эллиотта - это "голые кости" новой модели интегрированной отчетности (шесть столиц), которую поддерживает Брей. Многие из проблем, о которых говорил Эллиотт в 1992 году, существуют и сегодня, и Брэй называет их "корпоративной отчетностью, не способствующей капиталовложениям" - другими словами, модель отчетности, которая не дает инвесторам и аналитикам полного представления о состоянии компании, поскольку все еще основана на финансовой отчетности, учитывающей только материальные активы. Недостающая информация широко охватывается термином "нефинансовая стоимость", которая, по определению, не отражается в финансовой отчетности. (Хотя термин "нефинансовая стоимость" широко используется, Пол Друкман, исполнительный директор нового движения интегрированной отчетности, возглавляемого Мервином Кингом, утверждает, что в конечном итоге эта информация влияет на финансовое здоровье и жизнеспособность компании, поэтому называть ее "нефинансовой" неправильно).

Появление нефинансовой стоимости стало широко ощущаться в 1990-х годах, особенно, что неудивительно, среди тех, кто работал с новыми технологическими компаниями, чьи цены на акции взлетели до небес, несмотря на то что у них не было ни доходов, ни тем более бухгалтерской прибыли. Например, 27 марта 2000 года рыночная капитализация "третьей волны" технологических компаний Cisco Systems составляла 555,44 миллиарда долларов США, что в шесть раз больше, чем у "второй волны" General Motors (88,19 миллиарда долларов США). Это противоречило всем представлениям старой бухгалтерской парадигмы. В предыдущие отчетные периоды General Motors заработала в два с лишним раза больше Cisco и имела в десять раз больше активов. Ошеломляющая разница в стоимости их акций была результатом нефинансовой стоимости, или нематериальных активов, которые не требовалось оценивать или раскрывать, даже если они могли быть раскрыты. Ценность технологических компаний, от Cisco до Twitter, заключается в мыслях их создателей и сотрудников, в их интеллектуальной собственности.

Ник Ридехалг, партнер KPMG в Сиднее, испытал это на собственном опыте. В конце 1990-х годов Ридехалг, работавший тогда в PricewaterhouseCoopers, занимался аудитом телекоммуникационных компаний , в том числе готовил проспекты эмиссии нескольких технологических компаний из доткомов для выхода на фондовый рынок. В результате он столкнулся с их отсутствующей или нефинансовой стоимостью: "В их балансовых отчетах, в отчетах о прибылях и убытках не было ничего, только денежные средства, и при этом они указывали самые значительные долларовые суммы. Вы не можете увидеть их стоимость в традиционной финансовой отчетности". Искушенные аналитики и специализированные инвесторы понимали это и были ответственны за астрономические цены на акции компаний, но тот факт, что капитал выделялся организациям, на балансе которых было мало материальных активов, противоречил принципам корпоративной отчетности, которая должна давать "истинное и справедливое представление" о компании. Ценность этих технологических компаний заключалась в другой форме богатства или "капитала": человеческий капитал, знания людей в организации, а также интеллектуальная собственность (или интеллектуальный капитал), которую они разработали - "некоторые технологические гики и их программное обеспечение", по выражению Ридехалга, - и все это не имело стоимости в традиционном балансе.

В то время Ридехалг был частью глобальной команды PricewaterhouseCoopers, работавшей над созданием новой модели отчетности, которую они назвали ValueReporting. Эта модель была попыткой найти способы отражения в отчетности новых нематериальных активов - таких как знания, узнаваемость бренда и доля рынка - в информационную эпоху. Ее появление было вызвано осознанием того, что корпоративные отчеты, которые составляли компании и которые они проверяли, не отражали истинную базовую стоимость компаний. Подобное расхождение в показателях отчетности вызывало разочарование: цель Ridehalgh как аудитора - предоставить информацию инвесторам и потенциальным акционерам посредством "надежного процесса подтверждения", чтобы те, вкладывая свои деньги, "понимали ключевые факторы стоимости бизнеса и были уверены, что эти факторы стоимости со временем улучшаются".

Драйвер ценности" - термин, широко используемый теми, кто участвует в новых инициативах по подготовке отчетности. Он относится к тем вещам, которые повышают ценность продукта или услуги, улучшая наше восприятие и давая компании конкурентное преимущество. К факторам стоимости относятся такие вещи, как передовые технологии, узнаваемость бренда, надежность и удовлетворенность клиентов. Все это не включается в традиционную корпоративную отчетность. Поскольку технологические компании были привязаны к парадигме промышленной отчетности, в большинстве случаев их отчетная стоимость и рыночная стоимость акций сильно расходились; они выполняли свои юридические обязательства по предоставлению финансовых отчетов, которые показывали отрицательные активы, крупные убытки и огромный отток денежных средств, и при этом цены на их акции зачастую были просто потрясающими. Как уже говорилось, рынок понимал ценность,